Товарные рынки продолжают переживать нисходящий тренд в отсутствие позитивных новостей из Китая и некоторого удорожания доллара. Нефть Брент снизилась на 3% за прошлую неделю, а цветные металлы в Лондоне – на 3-5%.

В Китае металлы также дешевели. Данные по ВВП страны за 2 квартал оказались хуже ожиданий, а на долгожданном пленуме не было принято никаких конкретных мер, которые могли бы поддержать потребление металлов. Собственно, как мы и писали ранее, Китай уже не обладает неограниченными финансовыми возможностями, а кроме того – не видит целесообразности дальнейших масштабных вливаний в сектора недвижимости и инфраструктуры.

Котировки железной руды (62%, CFR Тяньцзинь) снизились за неделю на 1,0% до $108/т, а

фьючерсы на арматуру – на 1,7% до минимума более чем за 7 лет. Западные эксперты полагают, что падение цен на руду во второй половине года продолжится. ING прогнозирует цену 2025 г. на уровне $105/т, в то время как Goldman Sachs ожидает коррекцию к концу этого года до $100/т. Агентство MEPS также ожидает снижения на фоне слабого спроса на сталь и огромных запасов руды в портах, достигших 2-летнего максимума в 149 млн т.

При этом крупнейшие экспортёры руды не горят желанием снижать поставки. Продажи Vale во 2 квартале 2024 г. выросли на 7% в годовом выражении и компания ожидает, что по итогам года выйдет на верхнюю границу собственного прогноза 310-320 млн т. В свою очередь, BHP 30 июня завершила австралийский финансовый год на рекордных уровнях в 287 млн т.

Говоря про более далёкие перспективы, на прошлой неделе Rio Tinto заявила, что получила все согласования и готова возобновить строительные работы на гигантском месторождении Симанду в Гвинее, которое по выходу на проектные уровни (120 млн т в год) добавит 5% к мировым объёмам торговли рудой. Власти же другой африканской страны – Мавритании – заявили о намерении увеличить выпуск желруды к 2030 г. до 45 млн т с 14 млн в 2023 г.

Между тем спрос на руду в Поднебесной может сокращаться как вследствие сокращения потребления стали, так и роста её выплавки в электропечах. Пока серьёзные сдвиги сдерживаются высокими ценами на лом, но число электродуговых печей в КНР продолжит расти на фоне усилий властей по декарбонизации. Так, в первой половине года в Китае было одобрено 11 проектов модернизации по замене электропечами домен и кислородных конвертеров. Модернизация охватит мощности в объеме 120 млн т чугуна и 240 млн т стали.

Всё это говорит о том, что при снижении потребления руды в Китае и высоких уровнях добычи экспортёры могут не удержать цены на комфортных для них уровнях (около $100/т). При этом снижение котировок руды потянет за собой китайские и мировые цены на сталь.

Российские цены на прокат продолжают корректироваться:

сводный индекс MetalTorg по ценам металлоторговли в Центральном регионе упал за неделю на 0,51% или 5,12 пункта. Сокращение прошло абсолютно по всем позициям, а сильнее всех упали в цене сварные трубы (-1,2%) и арматура (-0,8%). Снижают котировки и производители, однако масштаб коррекции здесь скромнее, поскольку и рост был меньше, чем у трейдеров. С начала года до апреля ценовая динамика у трейдеров и производителей была схожей, однако затем повышение котировок в сегменте металлоторговли ускорилось и разрыв увеличивался до середины июня, когда началась коррекция цен.

«Магнитка» на прошлой неделе опубликовала операционные результаты за 2 квартал, продемонстрировав ожидаемый рост выплавки стали (+15% относительно 1 квартала по российским активам) и продаж проката (+12%). Компания проводила крупные ремонты в 1 квартале, поэтому в минувшем квартале вернулась к нормальным уровням загрузки. Ремонты повлияли на суммарный результат по первому полугодию: выплавка стали на российской площадке снизилась на 5%, а продажи металлопродукции – на 1%.

В 3 квартале ММК прогнозирует уровень спроса на прокат на уровне 2 квартала, однако полагает, что повышение ставок ЦБ охладит инвестиционную активность в целом. При этом компания надеется на сохранение высоких темпов роста в автомобильной и обрабатывающей промышленности. ММК не раскрывает объёмов продаж в адрес автопроизводителей. Если взять продажи оцинковки, то в 1 полугодии они не изменились в годовом выражении, оставшись на уровне 830 тыс. т. Для сравнения – в целом по 2021 г. «Магнитка» продала 1 992 тыс. оцинкованного проката, так что в текущем году результат приближается к досанкционным временам.

Только что отчиталась по итогам 2 квартала Северсталь, сообщившая о сокращении выпуска чугуна на 28%, а стали – на 20%, что компания объяснила ремонтами доменно-конвертерного производства. Продажи стальной продукции при этом выросли на 8% до 2,68 млн т. По словам Александра Шевелева, гендиректора АО «Северсталь Менеджмент», такой результат стал возможен за счет сформированного запасов стальных полуфабрикатов и приобретения дистрибуционного бизнеса А ГРУПП.

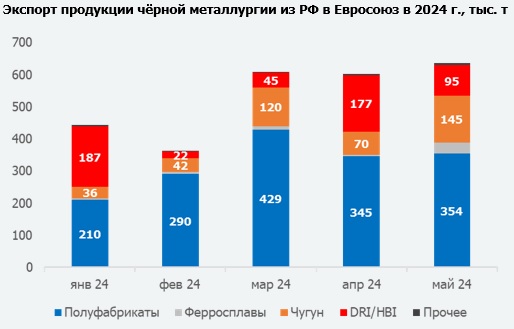

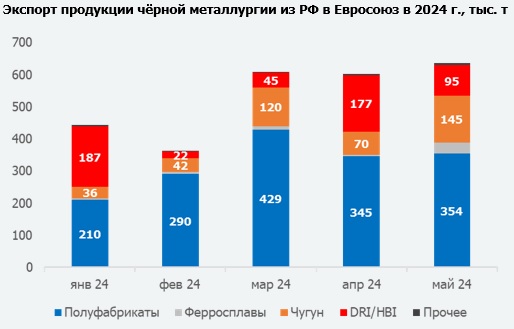

Также на прошлой неделе СМИ опубликовали статистику импорта чермета в ЕС за май, в котором Россия заняла первое место, опередив Южную Корею и Индию. Экспорт продукции чёрной металлургии достиг €373 млн. В эту цифру вошли ферросплавы (22% от всего импорта ЕС в мае), а также продукты DRI/HBI. Ферросплавы являются относительно дорогой продукцией и существенно «перетягивают на себя» одеяло статистики в денежном выражении.

Если же посмотреть общий тоннаж экспорта, то май выдался довольно удачным (636 тыс. т), но всё же не рекордным в постсанкционный период – в мае-июне прошлого года объёмы были даже несколько выше. Кроме того, в мае Россия отправила очень крупную партию ферросплавов в 35 тыс. т – такие объёмы были редкостью и до санкций. Основным покупателем выступили Нидерланды, которые зачастую используются хабом для последующей перепродажи.

Поскольку импорт стального проката из РФ в ЕС фактически под запретом, основную долю завозимой продукции составляют полуфабрикаты. Прежде всего, это, конечно, слябы НЛМК, которые не попали под санкции, хотя в 2023 г. Евросоюз выпустил чёткий «график» импорта слябов из РФ до 2028 г. с ежегодным снижением объёмов. Также Россия продолжает экспортировать в ЕС товарный чугун, пользующийся популярностью в Италии.

В целом эти российские поставки остаются очень волатильными от месяца к месяцу. Так, майский импорт в ЕС в денежном выражении подскочил на 29% относительно апреля. В то же время он был лишь на 13% выше мартовского уровня. При этом география покупателей в ЕС также меняется месяц от месяца и лишь Италия сохраняет относительно стабильные уровни закупок. Ввиду ограничений европейское направление представляет возможности лишь немногим российским производителям и по немногим позициям – слябы у НЛМК или чугун «Уральской стали».